Tradicionalmente, los brókeres de divisas y las empresas de trading han mantenido separados a sus clientes minoristas e institucionales. A veces, esto se ha extendido al establecimiento de mesas de negociación y ventas individuales para los diferentes tipos de clientes. Y, la mayoría de las veces, el flujo de negocios de cada tipo de cliente era gestionado por diferentes sistemas informáticos. Pero, ¿está todo esto a punto de cambiar?

Las diferencias entre los clientes minoristas e institucionales que operan en divisas no son tan marcadas. Por supuesto, todo es cuestión de escala y poder adquisitivo. Si bien el número de operaciones institucionales que gestionará una empresa de corretaje o de trading puede ser relativamente bajo, el valor de sus transacciones individuales empequeñece el de la típica operación minorista. Esta diferencia normalmente se refleja en los sistemas de trading utilizados para capturar y gestionar esas operaciones.

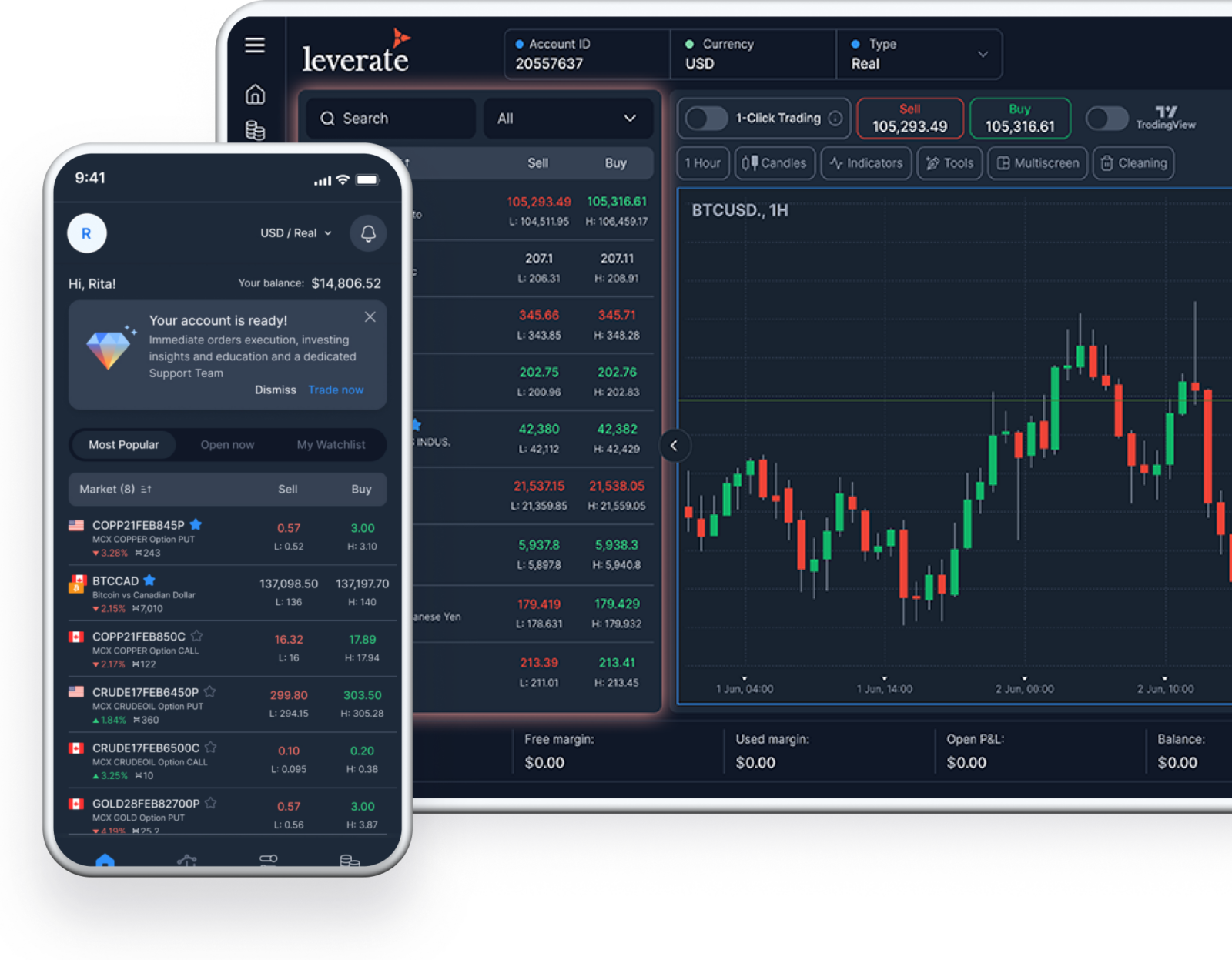

Sin embargo, actualmente existe una tendencia a pasar ambos tipos de comercio de divisas a través del mismo sistema de transacciones y liquidación. A pesar de que un acuerdo de 1.000 USD conlleva diferentes requisitos de capital, enrutamiento de órdenes y gestión de riesgos para un acuerdo de 100 millones de dólares, los diseñadores de sistemas de transacciones están fusionando cada vez más su software en una plataforma unitaria.

Un problema con este enfoque tiene que ver con la puesta en común. Esto ocurre cuando muchos pequeños acuerdos minoristas se agrupan en operaciones de mayor tamaño para reducir el tiempo y los costos de transacción. Esto implica que las transacciones minoristas individuales tarden más en liquidarse, ya que primero deben agruparse antes de la liquidación. Este no es el caso de los grandes acuerdos institucionales, en los que los acuerdos pueden ser y normalmente se requiere que sean lo más rápidos posible. Los diseñadores de sistemas de cada tipo de transacción están muy ocupados adaptando su software para gestionar el otro tipo de cliente. Por supuesto, no todos los sistemas requieren tanta adaptación. Las plataformas de negociación y liquidación de divisas más sofisticadas podrán manejar ambos tipos de transacciones.

Luego está el tema de la cobertura. El proceso de gestión del riesgo de exposición de los clientes minoristas es significativamente diferente al de la gestión de clientes institucionales, y esta es un área que los diseñadores de sistemas múltiples deberán desarrollar. Esto implicará un análisis detallado de la agregación comercial, que no es algo relevante para las plataformas de un solo acuerdo.

La racionalización de las soluciones del sistema FX tiene sentido, pero las soluciones posteriores a la negociación podrían ser problemáticas. Los bancos intentan mantener esas operaciones fuera del flujo de trabajo de TI, ya que cuestan dinero, ralentizan la liquidación de acuerdos y aumentan la exposición al mercado. A pesar de que un gran número de operaciones pequeñas pueden superar un gran acuerdo institucional, ninguna empresa querrá que esas operaciones más pequeñas retengan ese gran pago de comisiones.

La regulación también juega un papel en el panorama. Muchas plataformas minoristas están más reguladas que las plataformas que gestionan la actividad institucional. En realidad, los clientes minoristas requieren un toque más ligero y menos atención que los inversores institucionales. Funciones como el crédito y la ejecución requieren una participación fluida, rápida y menos exigente con los clientes minoristas, mientras que las funciones similares con las instituciones pueden estar segregadas.

Está claro que, si bien los requisitos de los clientes minoristas e institucionales pueden variar, habrá ahorros significativos en términos de tiempo, energía y dinero si se fusionan las plataformas de negociación de divisas para estos dos mercados.