Le secteur du courtage entre dans une phase de maturité. Les écarts sont réduits, les vitesses d’exécution sont normalisées et les outils en marque blanche ont uniformisé les règles du jeu. La plupart des plateformes offrant des prix et des fonctionnalités similaires, les courtiers doivent trouver de nouveaux moyens de se différencier et de maintenir les traders actifs.

La plupart des plateformes proposant des outils et des prix similaires, les courtiers doivent trouver de nouveaux moyens de se démarquer et de maintenir les traders actifs. C’est là qu’interviennent les marchés de prédiction. En 2026, ils sont en passe de devenir l’un des ajouts les plus discutés aux plates-formes de négociation concurrentielles.

Ce qui a commencé comme une expérience de niche à l’intersection des paris et des crypto-monnaies évolue rapidement vers des transactions structurées basées sur des événements au sein d’environnements de courtage classiques. Voici ce que vous devez savoir sur les marchés de prédiction en 2026.

Principaux enseignements

- Les marchés prédictifs passent de plateformes de niche à des applications de courtage grand public.

- Les acteurs institutionnels commencent à soutenir et à valider le modèle.

- Les solutions en marque blanche permettent désormais aux courtiers de proposer plus facilement des opérations basées sur des événements.

- Dans les marchés concurrentiels, les marchés de prédiction pourraient devenir un puissant moteur d’engagement.

De l’expérience à l’infrastructure : Comment expliquer les marchés de prédiction ?

Les marchés de prédiction sont des plateformes où les opérateurs achètent et vendent des contrats basés sur l’issue d’événements futurs. Au lieu de négocier le prix des actifs, les participants négocient des probabilités, par exemple une hausse de l’inflation, une baisse des taux d’intérêt ou le résultat d’une élection. Les prix s’ajustent en temps réel pour refléter les attentes collectives du marché.

Les marchés prédictifs existent depuis des années, mais des plateformes comme Polymarket et Kalshi ont contribué à les mettre en lumière au début des années 2020. Leur croissance a montré qu’il existait une réelle demande pour des transactions basées sur des événements.

L’implication des institutions augmente également. L’Intercontinental Exchange a distribué des données sur les marchés d’événements aux clients des marchés de capitaux, Jump Trading a fourni des liquidités, Robinhood a ajouté des contrats d’événements à sa plateforme et Kalshi opère sous contrôle fédéral aux États-Unis.

Début 2026, les contrats événementiels côtoient désormais les actions, le forex et les produits cryptographiques, et ne sont plus considérés comme une opportunité de trading de niche. Mais quels sont les moteurs de cette croissance ? Nous allons en parler.

Pourquoi les marchés des prédictions sont en hausse depuis 2020

Le commerce moderne est de plus en plus régi par des cycles d’information. Les gros titres font bouger les marchés en quelques minutes, les plateformes sociales amplifient les récits instantanément, et les traders réagissent en temps réel aux nouvelles mondiales, aux élections, aux développements des entreprises et à de nombreux autres événements. Les marchés de prédiction transforment les événements d’actualité en contrats négociables, ce qui permet à chacun de participer et de tirer profit des évolutions mondiales, ou parfois locales.

Au lieu d’essayer de comprendre des instruments complexes, les traders prennent des positions sur des résultats simples de type »oui ou non », que l’inflation dépasse les attentes, qu’une baisse des taux ait lieu ou qu’un résultat politique se déroule d’une certaine manière. Mais les marchés de prédiction vont au-delà de l’économie, offrant des résultats sportifs, des fluctuations de prix des crypto-monnaies, des événements de la culture populaire comme les Oscars et bien d’autres choses encore. Tout le monde peut trouver des sujets qui l’intéressent et participer à des transactions basées sur des événements.

En conséquence, les marchés de prédiction ont abaissé les barrières cognitives, permettant aux traders non professionnels de se joindre à eux et de tenter leur chance. Pour les courtiers, cela se traduit par un engagement lors des grands moments d’actualité, qui ne sont plus exclusivement liés aux marchés financiers.

D’un autre côté, le marché des crypto-monnaies entre dans sa phase de maturité et n’en est plus à ses balbutiements en tant que produit financier. À mesure que les cryptoactifs mûrissent, de nombreuses plateformes recherchent des produits complémentaires capables de maintenir l’engagement au-delà de la spéculation traditionnelle sur les prix. Associer les crypto-actifs à l’essor spectaculaire des marchés prédictifs est une évidence au début de l’année 2026.

Pourquoi les marchés de prédiction sont essentiels pour les courtiers en 2026

Les marchés financiers sont souvent saisonniers, ce qui se traduit par des activités de négociation intenses pendant les phases haussières dans le cas des crypto-monnaies ou lors de changements financiers majeurs dans le cas des actifs de change. Cependant, il existe un temps d’arrêt inhérent qui n’est pas très coûteux pour les grands acteurs comme Binance, mais qui peut être paralysant pour les courtiers de petite ou moyenne taille dont les marges sont plus minces. Voici comment les marchés prédictifs pourraient bousculer ce statu quo :

A. Fusionner le commerce et la culture

Les produits commerciaux traditionnels s’articulent autour du prix des actifs. Les marchés de prédiction s’articulent autour d’événements, et les événements font partie de la vie de tous les jours. En allant au-delà des paires de devises, des crypto-monnaies et des matières premières, les marchés de prédiction peuvent offrir une variété sans précédent de contrats d’événements, y compris dans tous les domaines d’intérêt possibles.

Il peut s’agir d’événements politiques mondiaux, de sports, de culture pop, de recherche scientifique, de technologie, de développement de l’intelligence artificielle, etc. Avec une telle portée mondiale, l’audience potentielle des fournisseurs de services de courtage peut augmenter de façon exponentielle, n’étant plus limitée aux traders et investisseurs professionnels.

B. Les marchés de prédiction compriment les transactions en cycles courts

Les marchés de capitaux se sont progressivement comprimés dans le temps. L’investissement à long terme a cédé la place à la négociation journalière. Les options hebdomadaires ont encore raccourci les délais. Les contrats événementiels les compriment à nouveau. Aujourd’hui, les marchés prédictifs peuvent être résolus en quelques semaines, quelques jours, voire quelques heures, ce qui fait grimper en flèche l’engagement des sociétés de courtage.

Les instruments de courte durée permettent d’augmenter la fréquence des transactions sans nécessairement augmenter l’effet de levier. En conséquence, les maisons de courtage peuvent bénéficier d’une liquidité beaucoup plus importante et connaître moins de temps d’arrêt dans leurs opérations. S’ils sont mis en œuvre avec succès, les marchés prédictifs peuvent contribuer à réduire les périodes de silence entre les mouvements majeurs du marché pour les petites sociétés de courtage, ce qui leur permet de développer leurs activités en une fraction de temps.

C. La validation institutionnelle se développe

Il y a plusieurs années, les marchés de prédiction étaient une expérience réussie qui s’est transformée en un marché de niche avec un résultat net en baisse et peu ou pas de confiance de la part des institutions. Aujourd’hui, la validation institutionnelle des marchés prédictifs est de plus en plus visible.

Des entreprises telles que l’Intercontinental Exchange distribuant des données sur les marchés événementiels, Jump Trading fournissant des liquidités et un soutien stratégique, Robinhood intégrant des contrats événementiels dans sa plateforme et Kalshi opérant sous la surveillance de la réglementation fédérale, signalent que le trading événementiel est en train de s’intégrer dans l’infrastructure financière courante.

Il s’agit d’une nouvelle importante pour les marchés de prédiction, car elle crée un environnement stable pour les contrats d’événements en 2026 et permet d’être lié plus longtemps à des acteurs majeurs tels que Polymarket.

D. Avantage concurrentiel dans un marché normalisé

Enfin, les marchés prédictifs n’en sont encore qu’à leurs débuts. Si Polymarket et Kalshi sont en plein essor, la scène des contrats événementiels est encore un océan bleu pour les petites et moyennes sociétés de courtage.

Cet avantage précoce pourrait ne pas durer éternellement, car d’autres courtiers entrent sur le marché. Par conséquent, les sociétés de courtage qui se lancent tôt dans ce domaine peuvent s’emparer d’une plus grande part du marché. Avec de tels taux de croissance exponentiels, même une part de marché minime pourrait devenir un produit de plusieurs millions de dollars pour les PME de courtage du monde entier.

Mais comment une petite société de courtage peut-elle accéder aux contrats événementiels ?

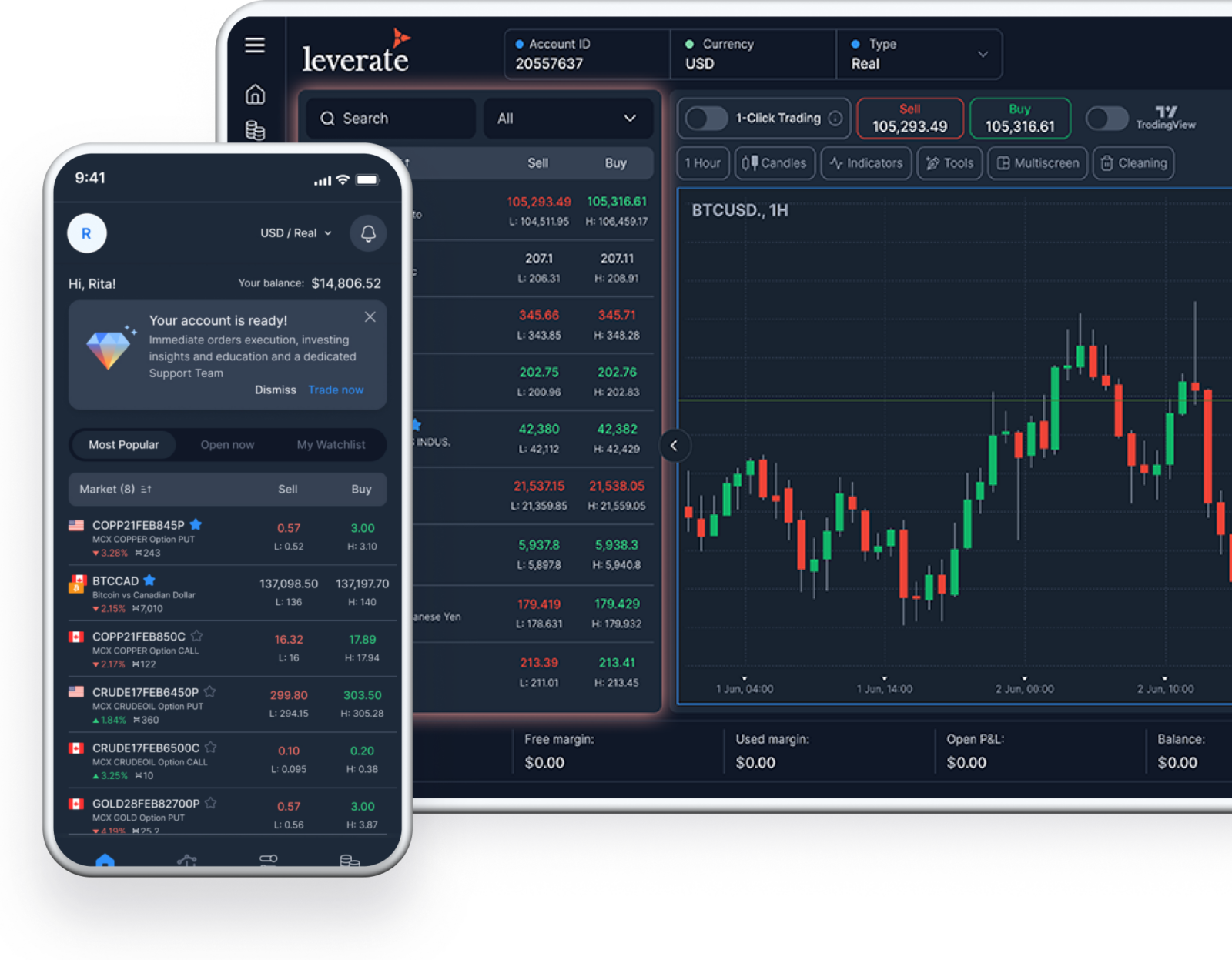

Dans les années précédentes, vous auriez eu besoin d’une petite armée de juristes, d’avocats et de lobbyistes pour passer à travers le réseau complexe des réglementations mondiales. En 2026, des fournisseurs en marque blanche comme Leverate proposent des modèles d’infrastructure pour le marché des prédictions. Ce qui nous amène à la question suivante :

E. Réduction des barrières à l’entrée

Les fournisseurs de marques blanches développent des solutions de marché prédictif prêtes à l’emploi qui peuvent être intégrées dans les plateformes de courtage existantes. Des sociétés telles que Leverate préparent une infrastructure qui permet aux courtiers de petite et moyenne taille d’explorer les contrats événementiels sans avoir à tout construire à partir de zéro. Des entreprises telles que Leverate préparent une infrastructure qui permet aux courtiers de petite et moyenne taille d’explorer les contrats événementiels sans avoir à tout construire à partir de zéro.

Les fournisseurs de marques blanches développent des solutions de marché prédictif prêtes à l’emploi qui peuvent être intégrées dans les plateformes de courtage existantes. Des sociétés telles que Leverate préparent une infrastructure qui permet aux courtiers de petite et moyenne taille d’explorer les contrats événementiels sans avoir à tout construire à partir de zéro.

À l’instar d’autres offres en marque blanche, l’infrastructure des marchés prédictifs permettra aux petits courtiers de mettre en œuvre des contrats événementiels sans tracas juridiques, sans dette technologique et sans augmentation des coûts de personnel.

Le changement de paradigme est donc évident - les courtiers viennent de recevoir leur nouveau levier concurrentiel sur un marché normalisé, qui n’est plus limité par des obstacles juridiques et de fortes barrières à l’entrée.

Une distinction importante pour les marchés de prédiction

Les marchés prédictifs ressemblent aujourd’hui à la crypto-monnaie dans sa première phase de courtage, incomprise par certains, rejetée par d’autres, et rapidement adoptée par les premiers venus. Mais il y a une différence importante. Le crypto a introduit une nouvelle classe d’actifs. Les marchés prédictifs introduisent un nouveau format de négociation.

Ce format est axé sur les événements, de courte durée, basé sur les probabilités et s’aligne étroitement sur la manière dont les publics modernes consomment l’information.

En ce sens, les marchés prédictifs ne sont pas simplement une autre catégorie de produits. Ils représentent un changement dans la manière dont la participation financière est structurée. Les courtiers des PME ne doivent donc pas considérer les marchés prédictifs comme un nouvel outil brillant, mais comme un nouveau format pour leur public.

Cette distinction est essentielle, car de nombreuses sociétés de courtage peuvent survivre sans se développer dans toutes les classes d’actifs. Il existe d’innombrables courtiers qui parviennent à maintenir des marges bénéficiaires saines en se spécialisant dans les marchés des crypto-monnaies, du forex ou de l’énergie, sans pour autant se laisser distancer.

Ce n’est pas le cas des nouveaux formats de trading, car les traders demandent invariablement de nouvelles opportunités de profits très liquides. Il est donc important de considérer les marchés de prédiction comme un nouveau genre de trading et non pas simplement comme un nouveau marché de niche.

La question de la concurrence pour les courtiers

Les marchés boursiers ont tendance à évoluer rapidement, ce qui exige une grande capacité d’adaptation, même de la part des plus petits acteurs. L’émergence des marchés de prédiction ne fait pas exception à cette règle. Si le début de l’année 2026 offre une occasion unique de s’emparer de la part de marché des contrats événementiels, le moment est un facteur décisif.

Le marché devrait passer d’un chiffre d’affaires annuel de 2 milliards de dollars à 10 milliards de dollars d’ici à la fin de l’année 2030. Cela signifie que les courtiers qui ne suivent pas le mouvement risquent d’être laissés pour compte, incapables d’entrer dans ce secteur saturé, même à la fin de cette année.

Les sociétés de courtage qui ne s’adaptent pas risquent de voir leur clientèle diminuer fortement, car les traders migreront vers des plateformes proposant des contrats événementiels.

Il est important de préciser que les marchés de prévisions ne remplacent pas les instruments traditionnels. Ils les complètent. Mais leur absence pourrait devenir un facteur déterminant pour les traders qui choisissent leur prochaine plateforme de courtage.

Le courtier qui intègre le trading événementiel dans son écosystème peut augmenter la fidélisation et la valeur à vie. En revanche, les courtiers qui ignorent cette demande risquent de voir leur public cible se réduire.

Dernières réflexions : Une nouvelle frontière pour les produits

Le paysage du courtage en 2026 est défini par la maturité. L’exécution est banalisée. Les principales classes d’actifs sont largement accessibles. Les piles technologiques sont standardisées. La croissance dépend désormais de l’expansion stratégique des produits.

Il est peu probable que les marchés de prédiction remplacent le forex, les crypto-monnaies ou les actions. Mais ils pourraient devenir une couche importante au sein des plateformes de courtage modernes. La technologie des plateformes de trading en marque blanche facilitant l’intégration, le trading basé sur les événements passe du stade de l’expérimentation à celui de l’option pratique.

Pour les courtiers de 2026, la vraie question n’est pas de savoir si les marchés de prédiction sont intéressants. Il s’agit de savoir quand les traders commenceront à s’y attendre.