Essentiellement, il y a une énorme différence entre une licence de courtier en devises traditionnelle, délivrée par un organisme de réglementation tel que la FCA, la CySEC, l’ASIC, etc. et une licence permettant d’offrir des crypto-monnaies. Les licences de change traditionnelles, comme nous le savons tous, permettent à un courtier de change d’offrir de nombreux instruments à ses clients et de leur permettre de négocier des paires de devises, des métaux, du pétrole brut, des actions, des indices, etc.

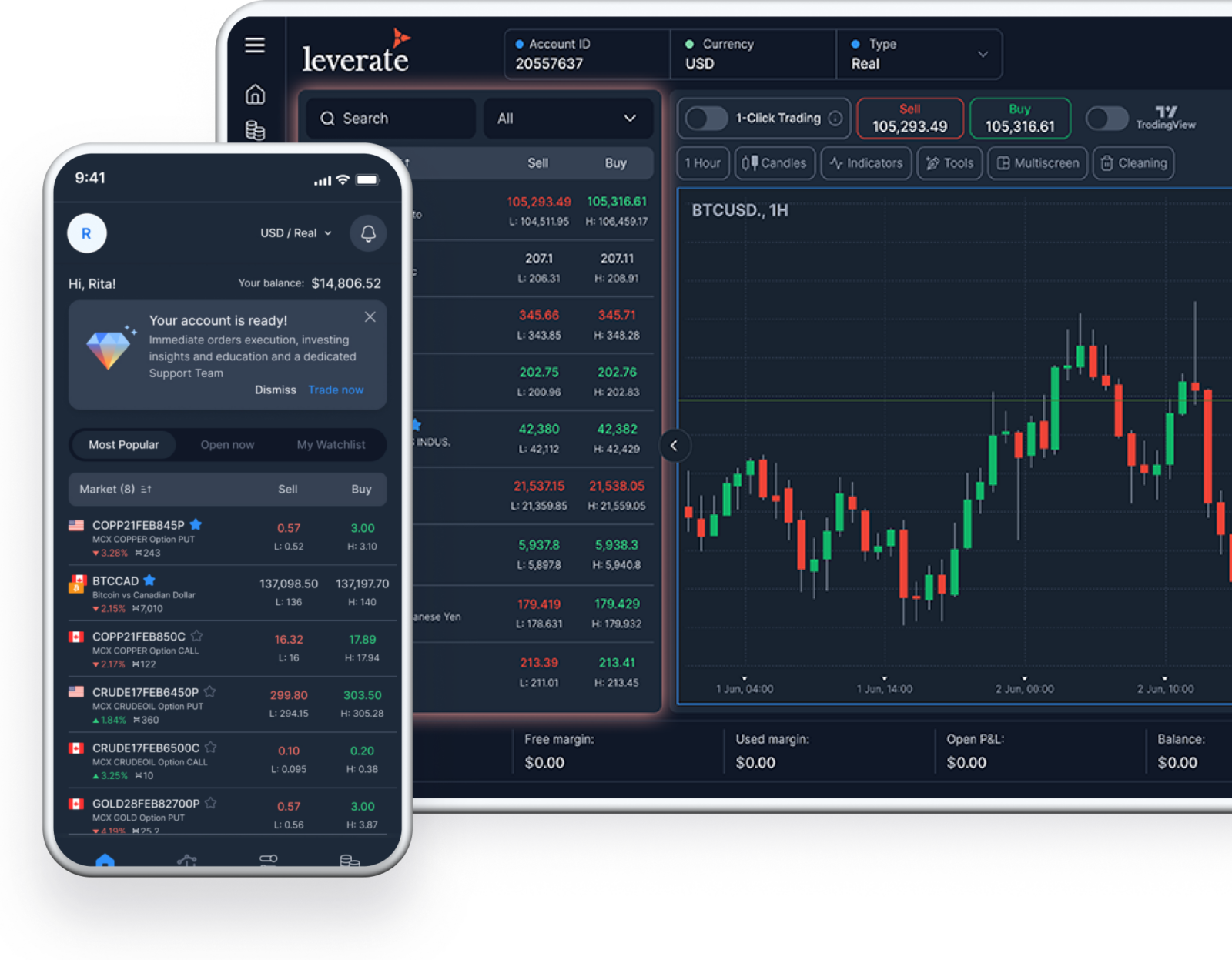

Selon la juridiction, le courtier en devises peut également proposer un certain nombre de paires de crypto-monnaies, mais uniquement sous forme de contrats pour la différence (CFD), souvent associés à l’USD ou à d’autres crypto-monnaies. Dans les modèles économiques traditionnels, le courtier réalise ses bénéfices sur les écarts, les commissions et les swaps, ou agit en tant que teneur de marché.

Toutefois, certaines juridictions n’autorisent pas la négociation de CFDs sur crypto-monnaies. La FCA du Royaume-Uni a publié en octobre 2020 un décret stipulant que

La FCA considère que ces produits ne sont pas adaptés aux consommateurs de détail en raison des risques qu’ils présentent. Ces produits ne peuvent pas être évalués de manière fiable par les consommateurs au détail en raison de la.. :

- la nature inhérente des actifs sous-jacents, ce qui signifie qu’ils n’ont pas de base fiable pour l’évaluation ;

- Prévalence des abus de marché et de la criminalité financière sur le marché secondaire (par exemple, le cybervol)

- Volatilité extrême des mouvements des prix des cryptoactifs

- Compréhension insuffisante des cryptoactifs par les consommateurs de détail

- manque d’investissement légitime Besoin pour les consommateurs de détail d’investir dans ces produits.

Ces caractéristiques signifient que les consommateurs de détail pourraient subir des pertes soudaines et inattendues s’ils investissent dans ces produits.

Cette décision a contraint les courtiers britanniques réglementés par la FCA à suspendre leur offre de CFD sur crypto-monnaies, alors que la plupart des autres juridictions les autorisent encore. Cependant, la plupart des autres juridictions ont mis en place des restrictions strictes sur les exigences de marge pour les crypto CFD dans un effort pour protéger les traders de détail. Pour pallier ces problèmes, de nombreux courtiers se sont installés dans plusieurs juridictions afin d’offrir à leurs clients le plus grand nombre d’instruments possible, y compris les CFD sur crypto-monnaies.

Et alors ? Qu’est-ce qu’une licence de crypto-monnaie (souvent appelée actif numérique) ? Cette licence, proposée par un nombre croissant de juridictions, permet de créer une bourse, d’offrir des opportunités d’investissement aux investisseurs particuliers et professionnels et de permettre à ces investisseurs de détenir des actifs numériques dans des portefeuilles cryptés. En outre, sous certaines conditions, la bourse peut offrir des intérêts sur les soldes des comptes sous forme de staking.

La grande différence, aux yeux des régulateurs qui tentent de protéger les petits investisseurs, est l’exigence de marge. Une bourse détient un actif numérique au nom de l’investisseur, à sa valeur nominale. Bien sûr, la valeur de cet investissement fluctuera comme toutes les crypto-monnaies, mais il n’y a aucun risque qu’un investisseur de détail fasse »exploser » son compte parce qu’il a placé une transaction avec une taille de position incorrecte en se méprenant sur l’exigence de marge.

L’autre grande différence pour la plupart des régulateurs est qu’il peut ne pas y avoir de système de compensation pour les investisseurs dans les actifs de ces bourses de crypto-monnaies. La FCA s’est efforcée de le faire comprendre aux petits investisseurs, même si certaines des bourses les plus importantes et les plus connues au monde sont réglementées par la FCA.

Tout comme pour les licences de courtiers FX/CFD, chaque juridiction a une approche légèrement différente de la délivrance des licences d’actifs numériques. Aux États-Unis, par exemple, une bourse d’échange doit se faire enregistrer en tant qu’entreprise de services monétaires et en tant que transmetteur de fonds dans chaque État où elle souhaite opérer. Au Canada, il existe une réglementation générale pour le pays, mais un négociant en actifs numériques doit être enregistré dans chaque province où il trouve ses clients. Dans les deux cas, aux États-Unis et au Canada, l’autorité de régulation ne dispose d’aucun système de compensation ou d’assurance pour protéger les investisseurs, comme c’est normalement le cas pour les actifs monétaires.

De nombreuses juridictions offshore, très familières aux courtiers en devises, ont commencé à proposer des licences d’actifs numériques, mais un opérateur de change potentiel doit faire ses devoirs. Par exemple, au Vanuatu, il faut être titulaire d’une licence existante pour les livrables de change, les opérations sur actions/marchandises ou les courtiers en produits dérivés avant de demander une licence pour les actifs numériques. Pour compliquer les choses, les frais sont environ quatre fois supérieurs à ceux de la licence d’origine, et le capital minimum exigé est très élevé.

L’île Maurice, destination privilégiée de nombreux courtiers en devises, permet à une entité de demander ses services VAITOS (Virtual Asset and Initial Token Offering Services) sans détenir de licence de courtier existante. Et, contrairement à d’autres régulateurs, Labuan, une juridiction financièrement indépendante au sein de la Malaisie, offre un Digital Wrapper qui est inclus en tant qu’extension de la licence standard de courtier d’argent requise par les courtiers en devises. Ce type de structure peut être favorable en termes de coûts initiaux et continus pour l’aspirant courtier en devises et opérateur d’échange de crypto-monnaies.

Nous avons également remarqué que de nombreuses juridictions traditionnelles pour l’industrie du jeu se diversifient et offrent des licences aux courtiers en devises et aux bourses de crypto-monnaies. Par ailleurs, des régions comme Sainte-Lucie, qui traditionnellement ne proposaient que des sociétés constituées avec un »avis juridique » pour opérer des activités financières, se prépareraient à mettre en place un véritable système de licences pour les actifs numériques, mais personne ne semble savoir quand. Surveillez cet espace !